Capital Gain (Selisih Harga Saham)

Capital gain adalah keuntungan yang diperoleh dari selisih antara harga beli dan harga jual saham. Jika harga saham yang Anda beli naik, Anda bisa menjualnya dengan harga yang lebih tinggi dan mendapatkan keuntungan.

Sebagai contoh, Anda membeli 100 saham (1 lot) perusahaan ABC dengan harga Rp5.000 per lembar. Setelah beberapa waktu, harga saham naik menjadi Rp10.000 per lembar. Jika Anda menjual saham tersebut, maka Anda mendapatkan keuntungan sebesar (Rp10.000 - Rp5.000) × 100 = Rp500.000.

Keuntungan saham dari capital gain ini dipengaruhi oleh beberapa faktor seperti kinerja perusahaan, kondisi pasar, hingga sentimen investor dan ekonomi global.

Contoh Perhitungan Dividen

Misalkan kamu berinvestasi pada saham Sido Muncul sebanyak 10.000 lembar. Pada tahun 2021 yang lalu, Sido Muncul membagikan dividen 2 kali, dengan total Rp 34,2 per lembarnya (dapat dilihat pada gambar dibawah yang kotak merah).

Artinya, bagi pemiliki saham Sido Muncul akan diberikan dividen sebesar Rp 34,2 per lembarnya. Maka, perhitungan dividen ini menjadi :

Dividen yang diterima = Rp 34,2 x 10.000 lembar = Rp 342.000 (sebelum dipotong pajak).

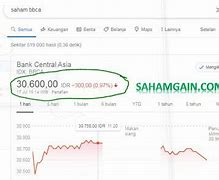

Jakarta (ANTARA) - PT Bank Central Asia Tbk (BCA) memutuskan pembagian dividen interim tunai sebesar Rp50 per saham untuk tahun buku yang berakhir pada tanggal 31 Desember 2024.

Sehubungan dengan kuasa dan kewenangan yang diberikan oleh Rapat Umum Pemegang Saham (RUPS) Tahunan Perseroan, total dividen interim tunai yang akan dibayarkan adalah sebesar Rp6.163.752.500.000,00.

"Keputusan tersebut ditopang oleh tren pertumbuhan kinerja yang berkelanjutan hingga triwulan III tahun 2024. Selain itu, pembagian dividen interim tunai juga telah mempertimbangkan posisi permodalan yang kokoh, likuiditas yang memadai, pengembangan bisnis Perseroan maupun entitas anak, serta investasi pada teknologi agar mampu bersaing pada era digital saat ini,” kata Presiden Direktur BCA Jahja Setiaatmadja di Jakarta, Selasa.

Nilai total dividen interim tunai tersebut meningkat 18 persen dibandingkan dividen interim yang dibayarkan untuk tahun buku yang berakhir pada tanggal 31 Desember 2023.

Pembagian dividen interim tunai untuk tahun buku yang berakhir pada tanggal 31 Desember 2024 mengikuti tahapan yang sudah ditentukan, yaitu pengumuman di Bursa Efek Indonesia (BEI) dan situs web Perseroan tercatat pada tanggal 12 November 2024.

Akhir periode perdagangan saham dengan hak dividen interim (cum dividen) untuk pasar reguler dan pasar negosiasi dilakukan pada 20 November 2024, sementara untuk pasar tunai pada 22 November 2024.

Awal periode perdagangan saham tanpa hak dividen interim (ex dividen) untuk pasar reguler dan pasar negosiasi dilaksanakan pada 21 November 2024, sementara untuk pasar tunai pada 25 November 2024.

Kemudian, tanggal daftar pemegang saham yang berhak atas dividen interim (record date) tercatat pada 22 November 2024.

Tanggal pembayaran dividen interim tunai tahun buku 2024 yang dilaksanakan pada 11 Desember 2024.

Dividen interim tunai ini akan diperhitungkan dalam dividen final untuk tahun buku yang berakhir pada tanggal 31 Desember 2024, yang akan dibagikan setelah mendapatkan persetujuan Rapat Umum Pemegang Saham Tahunan Perseroan yang akan diselenggarakan pada 2025.

Lebih lanjut, Jahja mengapresiasi kepercayaan para pemegang saham sehingga perseroan dapat membukukan kinerja positif hingga sembilan bulan pertama tahun 2024.

Adapun total kredit BCA tumbuh di seluruh segmen menjadi Rp877 triliun per September 2024, atau naik 14,5 persen secara tahunan (yoy).

"Pencapaian ini menjadi bentuk komitmen kami untuk senantiasa mendukung perekonomian nasional. Kami juga mencatat peningkatan transaksi perbankan secara konsisten, seiring investasi berkesinambungan dalam memperkuat ekosistem hybrid banking," jelas Jahja.

Likuiditas dan permodalan BCA juga terjaga pada level yang memadai. Pembagian dividen interim tunai ini menunjukkan komitmen perseroan untuk terus menjalankan bisnis dengan baik guna memberikan nilai tambah yang berkelanjutan kepada para pemegang saham.

Sementara, penyaluran pembiayaan BCA per September 2024 ditopang kredit korporasi yang menjadi segmen dengan pertumbuhan tertinggi, yaitu naik 15,9 persen (yoy) mencapai Rp395,9 triliun.

Kemudian kredit komersial tumbuh 11,8 persen (yoy) mencapai Rp135,3 triliun, dan kredit UKM naik 14,2 persen (yoy) mencapai Rp120,1 triliun.

Kredit konsumer tumbuh 13,1 persen (yoy) menjadi Rp216,5 triliun, terutama ditopang oleh kenaikan KPR dan Kredit Kendaraan Bermotor (KKB).

Sehubungan dengan penyaluran kredit ke sektor-sektor berkelanjutan, portofolio BCA tumbuh 10,7 (yoy) menjadi Rp214 triliun, atau berkontribusi hingga 24,3 persen dari total portofolio pembiayaan.

Baca juga: Erick Thohir optimistis dividen Rp90 triliun dapat tercapaiBaca juga: BCA sebut pembiayaan paylater tumbuh 169 persen pada kuartal III 2024Baca juga: BCA dukung rencana OJK gunakan medsos jadi indikator penilaian kredit

Pewarta: Bayu SaputraEditor: Faisal Yunianto Copyright © ANTARA 2024

Bisnis.com, TABANAN — PT Bank Central Asia Tbk. (BBCA) akan membagikan dividen interim senilai Rp42,5 per saham atau setara Rp5,23 triliun pada Desember 2023 kepada pemegang saham. Seberapa menarik saham BBCA bagi investor yang mengincar dividen atau dividend hunter?

Investment Analyst Infovesta Kapital Advisori Fajar Dwi Alfian mengatakan secara momentum, sebetulnya tebaran dividen ini cukup menarik.

"Apalagi kekhawatiran pasar keuangan global terkait suku bunga The Fed sudah mulai mereda, sehingga asing juga mulai masuk. Hal ini berpotensi mngerek harga saham-saham big caps, termasuk BBCA," katanya kepada Bisnis pada Kamis (23/11/2023).

Selain itu, secara sentimen, menjelang Pemilu 2024, saham-saham big caps seperti BBCA juga cenderung diuntungkan.

Namun, secara rasio pembagian, dividen interim tersebut memiliki dividend yield sekitar 0,4%. Angka tersebut masih jauh di bawah suku bunga deposito bank. "Sehingga bagi dividend hunter masih kurang menarik," kata Fajar.

Sebelumnya, analis Reliance Sekuritas Lukman Hakim mengatakan pembagian dividen interim pada dasarnya dapat meningkatkan appetite investor untuk berinvestasi di pasar saham Indonesia.

“Hal tersebut dapat meningkatkan capital inflow maupun transaksi di pasar saham Indonesia,” kata Lukman.

Ia mengatakan mulai ramainya pembagian dividen interim pada semester II/2023 menjadi keuntungan bagi para pelaku pasar yang menerapkan strategi jangka panjang, dengan memanfaatkan adanya pembagian dividen interim.

“Sementara itu, investor jangka pendek juga dapat memanfaatkan momentum ini dengan memperhatikan dividend yield,” tuturnya.

Sebagaimana diketahui, BCA memutuskan untuk membagikan dividen interim senilai Rp42,5 per saham dari kinerja keuangan per September 2023. Emiten Grup Djarum milik konglomerat Keluarga Hartono tersebut telah membukukan laba bersih secara konsolidasi sebesar Rp36,4 triliun per September 2023, naik 25,8% secara tahunan (year on year/yoy).

BCA memiliki jumlah saham yang tercatat di Bursa Efek Indonesia (BEI) sebanyak 123,275 miliar saham sehingga total dividen yang diberikan mencapai Rp5,23 triliun.

Nilai tebaran dividen interim itu naik 21,4% dibandingkan tebaran pada 2022 sebesar Rp35 per saham atau dengan nilai Rp4,31 triliun.

Adapun, Executive Vice President Corporate Communication & Social Responsibility BCA Hera F. Haryn mengatakan ada sejumlah pertimbangan BCA dalam memberikan dividen interim dengan nilai tersebut. "Pertimbangannya kami ingin memberi nilai tambah, dilihat juga dengan beberapa hal terkait kinerja perusahaan serta dari pencadangan dana," katanya setelah acara Sosialisasi Green Sukuk ST011 & Penanaman Pohon Bakti BCA pada Kamis (23/11/2023) di Bali.

Selain itu, BCA mempertimbangkan kondisi ekonomi baik domestik maupun global. "Ke depan sangat chalangging bagi Indonesia, karen Indonesia tidak berdiri sendiri, ada faktor geopolitik hingga kebijakan Fed Fund Rate yang memengaruhi. Itu akan dikaji dari sisi makro ekonomi," ujar Hera.

Sementara, berdasarkan catatan Bisnis, BCA tidak pernah absen membagikan dividen interim kepada para pemegang saham sejak 2004. BCA menjadi salah satu perusahaan yang dikenal royal membagikan keuntungan kepada para pemegang saham dalam bentuk dividen. Rekam jejak itu membuat saham BBCA menjadi salah satu anggota indeks IDX High Dividend 20.

BCA biasanya membagikan dividen sebanyak dua kali untuk satu periode tahun buku keuangan sejak 2004. Pertama, perseroan membagikan dalam bentuk dividen interim yang biasanya diumumkan pada rentang September hingga Desember. Kedua, BBCA membagikan dividen final yang diputuskan melalui rapat umum pemegang saham tahunan.

Semakin banyak modal, semakin banyak keuntungan yang didapatkan

Di investasi saham sebenarnya tidak dibatasi berapa modal yang ingin kamu keluarkan, tapi semakin banyak modal yang ditanam, semakin banyak keuntungan yang bisa kamu miliki.

Tahu analisis teknikal

Analisis teknikal ini harus kamu kuasai bahkan sebelum memutuskan masuk ke dunia trading saham. Analisis teknikal bisa membuatmu tahu kapan waktu yanh tepat untuk membeli dan menjual saham. Cara mempelajarinya kamu perlu membaca buku tentang analisis teknikal dan mengikuti seminar atau workshop trading saham.

Diversifikasi Portofolio

Dengan memiliki saham dari berbagai sektor dan jenis perusahaan, kamu bisa menyebarkan risiko dan meningkatkan peluang mendapatkan keuntungan yang lebih stabil setiap bulan.

Keuntungan berlipat-lipat ketika berhasil memilih saham yang tepat

Seperti yang sudah disebutkan di atas, investasi saham jangka panjang bisa dipraktekkan dengan mendiamkan sebuah saham dalam waktu yang lama. Tidak terpengaruh harga saham itu akan turun atau akan naik.

Tapi tentunya kamu punya target bahwa harga saham itu harus naik signifikan dibandingkan ketika pertama kali kamu membelinya. Berapa persen naiknya sukar diprediksi, tapi bisa memberikanmu kejutan.

Sangat mungkin sekali sebuah saham dengan harga Rp300, ketika kamu tunggu sampai 5 tahun, harganya naik jadi Rp30.000. Berapa persen kenaikannya? Sangat banyak, bukan?

Belum lagi dividen yang akan kamu dapatkan dari perusahaan. Untuk itulah kamu perlu menemukan perusahaan yang tepat. Jadi, berapa persen keuntungan ideal saham jangka panjang? Tidak bisa ditentukan dengan perhitungan biasa.

Contoh Potensi Keuntungan Saham

Untuk memberikan gambaran lebih konkret tentang berapa keuntungan saham per bulan, mari kita lihat contohnya. Kita bisa menggambarkan situasinya sebagai berikut, misalkan kamu berinvestasi Rp10 juta di saham perusahaan teknologi besar. Jika saham tersebut naik 5 persen dalam sebulan, maka kamu bisa mendapatkan keuntungan sebesar Rp500 ribu. Namun, ini hanyalah contoh sederhana. Dalam kenyataannya, pergerakan saham bisa naik dan turun, dan keuntungan bulanan tidak selalu bisa diprediksi.

Di sisi lain, jika kamu memilih saham yang memberikan dividen, keuntunganmu bisa datang tidak hanya dari kenaikan harga saham tetapi juga dari dividen yang dibayarkan perusahaan. Sebagai contoh, perusahaan yang membayar dividen sebesar 6 persen per tahun mungkin memberikan dividen bulanan sebesar 0,5 persen. Ini berarti, jika kamu memiliki saham senilai Rp10 juta, kamu bisa mendapatkan dividen bulanan sekitar Rp50 ribu.

Baca juga: Dividen Saham Masuk Kemana? Yuk, Baca di Sini!

Investasi saham (jangka panjang)

Investasi jangka panjang punya strategi yang berbeda dengan trading saham. Praktiknya saja berbeda. Ketika kamu memulai investasi saham jangka panjang, kamu mendiamkan modalmu itu di sebuah perusahaan dalam kurun waktu lebih dari setahun.

Untuk mendapatkan keuntungan kamu perlu menjual saham tersebut ketika harganya naik. Jadi, di sini kamu menunggu momen yang pas. Inilah strategi yang diperlukan.

Memasang target yang realistis

Ketika memutuskan untuk trading saham kamu perlu memasang target. Namun, target ini tidak bisa sembarangan target, yang artinya kamu perlu realistis dalam menentukan keuntungan yang ingin didapat.

Berapa persen keuntungannya? Itu terserah kamu. Mendapatkan keuntungan antara 3 hingga 5 % saja sudah cukup bagus jika kamu bisa konsisten meraihnya setiap hari.

Walaupun bisa mendapatkan keuntungan setiap hari, kamu harus tetap bersabar karena ini bukan sekadar kegiatan main-main. Di trading saham pun kamu tidak bisa langsung mendapatkan hasil yang banyak. Harus bersabar menunggu sampai targetmu tercapai.

Sumber Keuntungan Investasi Saham

Dengan memilih saham sebagai instrumen saham setidaknya kamu bisa mendapatkan dua sumber keuntungan yang bisa didapatkan, yaitu capital gain dan dividen.

Capital gain adalah selisih antara harga beli dan harga jual suatu saham. Keuntungan ini bisa didapatkan ketika kondisi harga beli lebih rendah dibandingkan dengan harga ketika dijual.

Kamu membeli saham perusahaan ABCD pada harga Rp1000 sebanyak 5 lot

Harga beli 1 lot = Rp2.000 x 100 lembar

Harga beli 5 lot = Rp100.000 x 5

Jadi, harga beli 5 lot saham ABCD = Rp500.000

Setelah 1 bulan, Kamu menjual seluruh saham ABCD yang dimiliki pada harga Rp1.500

Harga jual 1 lot = Rp1.500 x 100

Harga jual 5 lot = Rp 150.000 x 5 = Rp 750.000

Jadi, harga jual saham ABCD = Rp 750.000

Capital gain = Rp750.000 – Rp 500.000 = Rp250.000

Sehingga keuntungan saham yang kamu dapatkan (capital gain) saat menjual saham ABCD adalah Rp250.000.

Namun di sisi lain, berinvestasi saham juga memiliki risiko capital loss. Capital loss merupakan kebalikan dari capital gain. Capital loss adalah kerugian yang terjadi ketika kamu menjual saham pada saat harganya turun atau harga lebih rendah dibandingkan membeli.

Oleh karena itu, kamu perlu hati-hati ketika melakukan transaksi saham sehingga berinvestasi pada saham kurang cocok jika dilakukan oleh investor pemula terutama yang memiliki profil risiko risk averse (menghindari risiko/konservatif).

Dividen merupakan pendapatan perusahaan yang dibagikan pada para pemegang saham secara regular. Keuntungan ini bisa didapatkan ketika kamu menyimpan saham dalam jangka waktu yang lama (tidak diperjual-belikan) atau memiliki saham sebelum cum date.

Cum date atau singkatan dari cumulative date merupakan tanggal penentuan bagi para investor yang berhak mendapatkan dividen dari perusahaan tertentu karena memiliki saham tersebut. Pembagian dividen perusahaan berbeda-beda yaitu dilakukan setiap 1 tahun sekali, 1 tahun 2 kali, atau dalam jangka waktu tertentu sesuai kebijakan perusahaan.

Lalu, sekarang kamu pasti bingung apakah harus memilih trading saham atau investasi jangka panjang. Keduanya pun punya keuntungan dan risikonya masing-masing. Jadi, kamu bisa memilihnya sesuai dengan karakteristik.

Jika ingin punya penghasilan yang cepat, kamu bisa memilih trading saham. Jika ingin punya keuntungan yang banyak dalam waktu sekaligus, kamu bisa memilih investasi jangka panjang.